Fonte: freepik.com

A tributação sobre os Rendimentos Recebidos Acumuladamente (RRA) pode levantar inúmeras dúvidas, especialmente por envolver valores significativos, normalmente pagos de uma só vez, e decorrentes de ações trabalhistas, previdenciárias ou acordos extrajudiciais. Esse recebimento concentrado exige que o contribuinte tenha um cuidado especial ao declarar esses rendimentos no Imposto de Renda, evitando inconsistências que possam resultar em problemas com o fisco.

Com as mudanças introduzidas pela Lei 13.149/2015 e os entendimentos firmados nos Temas 351 do STJ e 368 do STF, a tributação do IR sobre os RRA ficou mais justa para o contribuinte, mas é comum encontrar erros nesses cálculos, e por isso é fundamental saber o passo a passo correto.

Se você tem dúvidas sobre como declarar seus RRA corretamente ou quais regras de cálculo e tributação são aplicáveis, este guia completo está aqui para ajudá-lo. Abordaremos o passo a passo para declarar rendimentos acumulados, em quais situações eles podem ser isentos e como solicitar a restituição de valores pagos a mais de forma indevida. Acompanhe e evite surpresas desagradáveis na hora de acertar suas contas com a Receita Federal.

Você também pode acessar mais informações aqui.

O que são Rendimentos Recebidos Acumuladamente (RRA) e como são tributados?

Os Rendimentos Recebidos Acumuladamente (RRA) referem-se a valores que deveriam ter sido pagos ao longo de diferentes meses ou anos, mas que são recebidos de forma concentrada posteriormente, seja em parcela única ou em algumas parcelas. Eles podem ter origem em diversas fontes, como precatórios, Requisições de Pequeno Valor (RPVs), acordos extrajudiciais ou processos judiciais, incluindo ações trabalhistas, previdenciárias e indenizações civis.

O art. 12-A da Lei 7.713/88 trouxe uma importante inovação na forma de tributação dos Rendimentos Recebidos Acumuladamente (RRA), estabelecendo uma abordagem mais justa e progressiva. Antes dessa alteração, os rendimentos acumulados eram tributados de uma só vez, o que resultava em uma carga tributária elevada, já que o valor total acumulado era considerado para fins de cálculo do Imposto de Renda.

Com a mudança, o Imposto de Renda sobre os RRA passou a ser calculado mês a mês, conforme a tabela progressiva vigente no período em que os rendimentos deveriam ter sido pagos. Isso significa que o imposto não é mais calculado sobre o montante global recebido, mas distribuído ao longo dos meses a que os valores se referem, aplicando a alíquota correspondente a cada mês.

O imposto é retido pela fonte pagadora, seja uma pessoa física, jurídica ou instituição financeira, e o cálculo leva em conta o período de acumulação. Isso tem um impacto direto na redução da carga tributária, já que, ao dividir os rendimentos por vários meses, a alíquota incidente tende a ser mais baixa do que a aplicada ao valor total de uma única vez. Esse benefício fiscal pode resultar em um pagamento menor de imposto ou até mesmo em isenção, dependendo da faixa de rendimentos do contribuinte.

Em resumo, essa metodologia favorece os contribuintes que recebem grandes quantias acumuladas, proporcionando alívio financeiro e uma tributação mais equilibrada.

Tributação na Fonte ou em Conjunto com Demais Rendimentos: Qual é Mais Vantajosa?

Ao lidar com Rendimentos Recebidos Acumuladamente (RRA), a tributação costuma ser feita diretamente na fonte, em separado dos demais rendimentos recebidos no mês, o que, na maioria dos casos, é a opção mais vantajosa para o contribuinte. Nesse cenário, o imposto já é retido no momento do pagamento, e o contribuinte apenas precisa incluir esses valores na Declaração de Ajuste Anual para confirmar a tributação que já ocorreu.

No entanto, existe a possibilidade de optar, na Declaração Anual de Ajuste, pela tributação dos RRA em conjunto com outros rendimentos tributáveis. Essa opção pode ser interessante em situações onde o contribuinte possui deduções relevantes, como despesas com saúde, educação ou contribuições à previdência privada expressivas, quem possam reduzir substancialmente o imposto a ser pago.

Para decidir entre manter a tributação na fonte ou optar pela tributação em conjunto, é fundamental que o contribuinte faça uma análise detalhada. Nesse sentido, a simulação no sistema da Receita Federal pode ajudar a identificar a opção mais vantajosa, assegurando que o contribuinte não pague mais imposto do que o necessário.

Como realizar o cálculo do IR sobre os RRA?

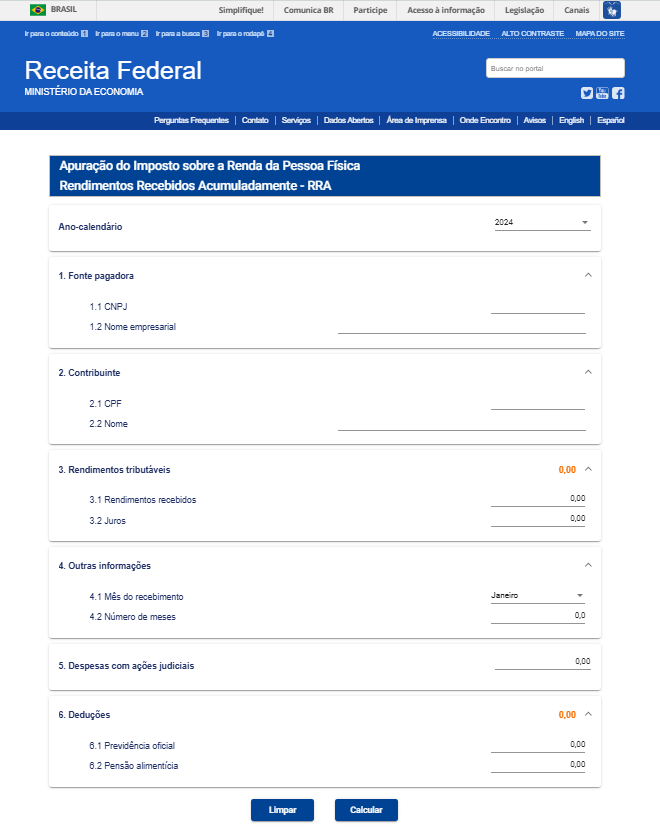

A aplicação do Imposto de Renda (IR) sobre os Rendimentos Recebidos Acumuladamente (RRA) é feita de maneira específica, calculando-se o imposto mês a mês com base na tabela progressiva anual. Isso considera o número de meses a que os rendimentos acumulados se referem, evitando uma tributação excessiva. Apesar de o processo parecer complicado, a Receita Federal disponibiliza uma ferramenta que facilita o cálculo. Veja o passo a passo para garantir que você está declarando corretamente:

Passo 1:

Acesse o Simulador de IRPF sobre os RRA: Utilize a ferramenta disponível no site da Receita Federal.

Fonte: Receita Federal

Passo 2:

Na aba "Rendimentos Recebidos Acumuladamente", informe o nome da fonte pagadora (empresa, órgão público, ou outra entidade) e insira os valores recebidos.

Passo 3:

Selecione o número de meses a que os rendimentos acumulados se referem. Isso é crucial para que o sistema calcule corretamente as alíquotas progressivas aplicáveis.

Passo 4:

Informe se houve retenção na fonte e insira os valores já descontados de imposto.

Passo 5:

Verifique se há deduções aplicáveis, como despesas com saúde, educação ou contribuições à previdência privada. Essas deduções podem diminuir ainda mais o imposto devido.

Passo 6:

Faça a simulação de cálculo no programa para verificar se você ainda deve pagar algum valor ou se tem direito a restituição.

Seguindo esse processo, você garante que o imposto sobre os RRA será calculado corretamente, evitando erros que podem resultar em tributações indevidas ou multas.

Sabia que ao declarar os Rendimentos Recebidos Acumuladamente (RRA) você pode deduzir algumas despesas e reduzir o valor do Imposto de Renda?

A Receita Federal permite que contribuintes deduzam despesas diretamente relacionadas ao recebimento dos Rendimentos Recebidos Acumuladamente (RRA), o que pode resultar em uma economia significativa no cálculo final do imposto.

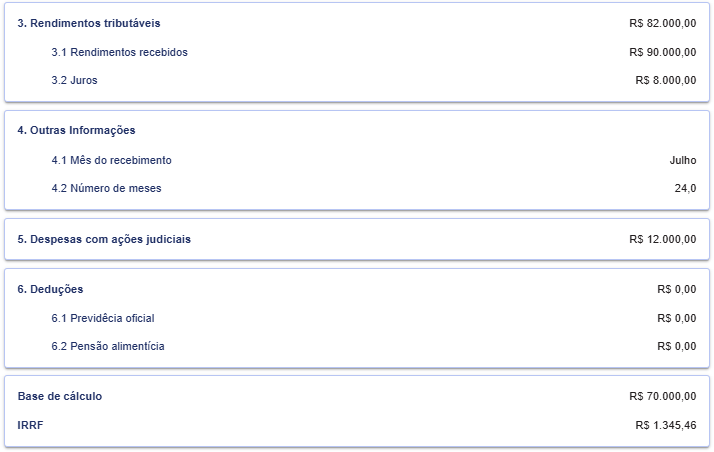

Entre as deduções permitidas, destacam-se as despesas judiciais, como custas processuais e honorários advocatícios, desde que esses valores tenham sido pagos pelo contribuinte sem ressarcimento. Essas despesas são aplicadas diretamente ao montante tributável dos RRA e o cálculo é feito mês a mês, seguindo as alíquotas progressivas e considerando as quantias dedutíveis.

O valor total deduzido deve ser proporcional ao número de meses a que o montante recebido se refere. Ou seja, quanto maior o período que o rendimento acumulado abrange, maior será a dedução permitida, o que pode reduzir significativamente a carga tributária.

Fonte: Receita Federal

Observe que neste caso hipotético as despesas judiciais avaliadas em doze mil reais fora descontadas da base de cálculo do IR.

Incide IR sobre os juros de mora dos RRA?

Uma dúvida frequente entre os contribuintes que recebem Rendimentos Recebidos Acumuladamente (RRA) é se o Imposto de Renda também incide sobre os juros de mora. A boa notícia é que não!

Os juros de mora, aplicados como compensação pelo atraso no pagamento, são isentos de tributação pelo Imposto de Renda. O Supremo Tribunal Federal (STF) já decidiu, em caráter vinculante, que esses juros possuem natureza indenizatória, e não representam acréscimo patrimonial. Por isso, eles não integram a base de cálculo do IR, conforme estabelecido no Recurso Extraordinário nº 855091/RS. Isso representa uma vantagem importante para o contribuinte, evitando uma tributação indevida sobre os valores pagos em atraso.

O aposentado acometido de doença grave tem direito à isenção de Imposto de Renda?

Sim, aposentados que sofrem de doenças graves listadas na lei têm direito à isenção de Imposto de Renda sobre seus proventos de aposentadoria, pensão ou reforma motivada por acidente em serviço, conforme o art. 6º, inciso XIV, da Lei 7.713/88.

Entretanto, vale ressaltar que essa isenção é restrita aos rendimentos oriundos de aposentadoria, pensão ou reforma. Outros tipos de rendimentos, como investimentos financeiros ou aluguel, continuam sujeitos à tributação. Para obter mais informações sobre o processo de solicitação dessa isenção, consulte nosso artigo especializado sobre o tema e assista nosso podcast:

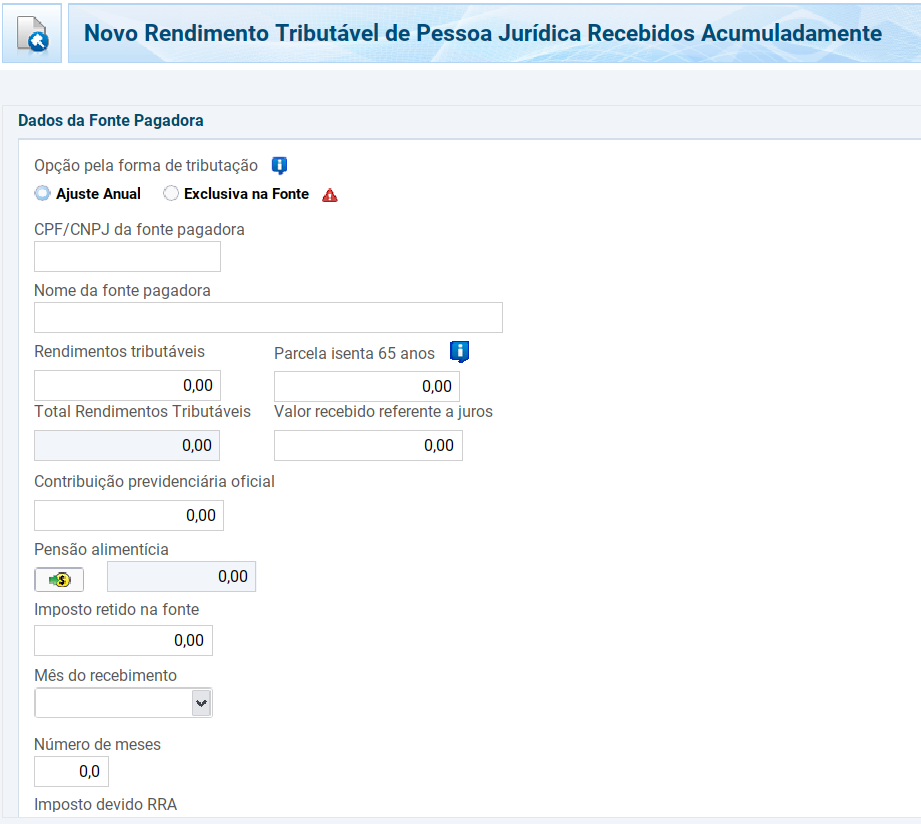

Como declarar os Rendimentos Recebidos Acumuladamente (RRA) no Imposto de Renda (IR)?

Indeferentemente do tipo de tributação que o contribuinte opte sobre os RRA: em conjunto ou em separado dos demais rendimentos: em todos os casos é necessário declarar o seu recebimento da Declaração Anual de Ajuste.

O Imposto de Renda só é retido quando os rendimentos se tornam efetivamente disponíveis para o beneficiário, ou seja, valores ainda depositados em juízo e sob discussão judicial não devem ser incluídos, pois não pertencem ao autor da ação até o término do processo.

É crucial que os contribuintes respeitem os prazos estabelecidos pela Receita Federal, que geralmente é até o final de abril ou maio do ano seguinte ao recebimento. É igualmente importante reunir todos os comprovantes de recebimento, como recibos e comprovantes de pagamento, para garantir que as informações sejam corretamente incluídas na declaração.

A origem dos rendimentos determina a forma correta de declarados. Por exemplo, valores provenientes de precatórios ou Requisições de Pequeno Valor (RPVs) devem ser informados como "Rendimentos Recebidos Acumuladamente".

É altamente recomendada a utilização do simulador de cálculo da Receita Federal.

Fonte: Receita Federal

Quais são as principais recomendações ao declarar os RRA?

Para garantir que sua declaração de Rendimentos Recebidos Acumuladamente (RRA) seja realizada de maneira correta e sem complicações, siga estas recomendações essenciais:

1. Mantenha a documentação organizada: Guarde todos os comprovantes de rendimentos, recibos e documentos relacionados por pelo menos cinco anos. Isso será útil se a Receita Federal solicitar comprovação das informações.

2. Revise as informações antes de enviar: Certifique-se de que todos os dados estão corretos para evitar erros ou omissões, que podem resultar em fiscalizações ou malha fina.

3. Acompanhe as mudanças na legislação: As regras para a declaração de imposto de renda podem mudar anualmente. Fique atualizado com as novas normas para evitar erros na sua declaração.

4. Utilize o simulador da Receita Federal: Essa ferramenta facilita o cálculo do imposto devido sobre os RRA, tornando o processo menos complexo e ajudando a verificar se há imposto a pagar ou restituição.

Seguindo essas orientações, você assegura que sua declaração esteja em conformidade com as normas fiscais e evita complicações com o Fisco.

Quais são as consequências de não declarar corretamente os Rendimentos Recebidos Acumuladamente (RRA)?

Não declarar corretamente os Rendimentos Recebidos Acumuladamente (RRA) pode acarretar sérias consequências ao contribuinte. A Receita Federal (RF) utiliza ferramentas eficazes para detectar omissões e inconsistências nas declarações, como o cruzamento de dados financeiros. Instituições financeiras, cartórios e seguradoras enviam informações detalhadas à RF sobre movimentações em contas superiores a R$ 2 mil para pessoas físicas e R$ 6 mil para pessoas jurídicas, por meio da e-Financeira e outras declarações obrigatórias.

Caso a RF identifique alguma irregularidade, o contribuinte pode ser submetido à malha fina, onde será aplicada uma multa de até 75% sobre o imposto devido, acrescida de juros de mora com base na taxa Selic. Além disso, a inclusão no Cadastro Informativo dos Créditos não Quitados de Órgãos e Entidades Estaduais (Cadin) pode gerar restrições adicionais, como dificuldades para conseguir crédito, passaporte e realizar viagens internacionais.

Por isso, é crucial que os RRA sejam declarados corretamente e que o pagamento do imposto seja feito dentro dos prazos estabelecidos, a fim de evitar penalidades e complicações com a Receita Federal.

Posso solicitar a restituição de valores retidos a maior no Imposto de Renda?

Sim! Se o contribuinte identificou que houve retenção de Imposto de Renda a maior, ele pode solicitar a restituição por meio da retificação da Declaração de Imposto de Renda da Pessoa Física (DIRPF) referente ao ano em que os rendimentos foram recebidos. A Receita Federal analisará se há valores retidos na fonte que devem ser devolvidos ao contribuinte.

Na DIRPF, é essencial incluir as despesas relacionadas à ação judicial e os juros de mora. Essas informações devem ser corretamente inseridas na Ficha de Rendimentos Isentos, destacando que os juros de mora são isentos, conforme decidido pelo STF no Recurso Extraordinário nº 855.091/RS.

Caso a restituição administrativa não seja processada adequadamente ou o contribuinte enfrente dificuldades no processo, existe a possibilidade de recorrer à via judicial para solicitar a devolução dos valores retidos a maior. Nesse cenário, o contribuinte pode acionar o Poder Judiciário, comprovando que houve retenção indevida ou excessiva do imposto. O prazo para ingressar com essa ação é de cinco anos, e o início dessa contagem pode ser a partir (i) da data em que ocorreu a retenção na fonte ou (ii) da data da entrega da Declaração de Ajuste Anual do Imposto de Renda referente ao período discutido, à depender do caso.

Orientação Jurídica: Por que contar com um advogado tributarista é essencial?

É fortemente recomendado buscar orientação jurídica especializada. As regras, alíquotas e prazos para dedução, isenção e restituição são frequentemente revisados pela Receita Federal, e um especialista pode garantir que todos os direitos sejam devidamente respeitados.

Na Garrastazu Advogados, contamos com uma equipe especializada em Direito Tributário para orientar você em todo o processo, assegurando o cumprimento das suas obrigações fiscais e protegendo seus direitos. Nossa expertise permite minimizar riscos e evitar penalidades que podem impactar suas finanças e operações.

Fique por dentro das nossas novidades.

Acompanhe nosso blog e nossas redes sociais.