A constituição de holdings patrimoniais familiares tem sido objeto de muitas dúvidas e confusões nos últimos meses. Mas, você sabe o que é uma holding patrimonial familiar? E quais as vantagens em constituí-la e as suas incidências tributárias? No artigo de hoje vamos explicar o conceito, quando pode ser realizada e os seus benefícios.

Para começar: O que é uma Holding Patrimonial Familiar?

As holdings patrimoniais familiares tratam-se de apenas uma das modalidades do chamado planejamento sucessório ou sucessão hereditária, que contempla a realização de testamentos, doações de bens, partilha em vida, dentre outros. A holding patrimonial familiar é uma empresa patrimonial constituída com a finalidade específica de administrar o patrimônio de uma ou mais pessoas físicas (familiares).

Ou seja, ao invés de as pessoas físicas possuírem bens em seus próprios nomes, passam a possuí-los através de uma pessoa jurídica – a empresa patrimonial - geralmente constituída na forma de sociedade limitada, que, via de regra, tem a seguinte denominação social: “nome da família + Empreendimentos ou Participações Ltda”

Com isto, facilita-se a administração dos bens e a sucessão hereditária, garantindo a manutenção das empresas em nome de herdeiros. Ademais, esta sociedade pode ter maiores benefícios fiscais e proteção patrimonial a partir do mecanismo da planejamento patrimonial. Em suma, trata-se de uma pessoa jurídica (empresa patrimonial) que possuirá, sob sua titularidade, os bens antes pertencentes aos patriarcas (ascendentes), como um importante tipo de planejamento sucessório. Mas, quais são as vantagens em constituir uma empresa patrimonial?

Benefícios e vantagens de uma Holding Patrimonial Familiar:

Primeiramente, uma holding familiar patrimonial” constitui-se em uma forma preventiva e econômica de se realizar a antecipação de herança. Na maioria dos casos, o instituidor transferirá aos seus herdeiros as quotas-partes da holding, gravando-as com cláusula de usufruto vitalício em seu favor, assim como de impenhorabilidade, incomunicabilidade, inalienabilidade e reversão, o que serve para proporcionar segurança ao patriarca-instituidor, pois o usufruto a ser estabelecido sobre as quotas de capital da holding lhe permitirá seguir usufruindo de todo o patrimônio transferido, como se dono fosse.

Com a impenhorabilidade, as quotas não poderão ser utilizadas como garantias de dívidas dos herdeiros, e então “sócios” da holding, eis o mecanismo da planejamento patrimonial. Já a inalienabilidade impedirá com que o herdeiro disponha das quotas, evitando-se a venda a pessoas estranhas à família.

Por fim, a reversão assegurará ao doador o retorno das quotas cedidas em caso de falecimento prévio do donatário. Tais medidas evitarão os eventuais e comuns conflitos familiares que ocorrem durante os processos de inventário e partilha. Sem planejar a sucessão a regra será a disputa entre os herdeiros, gerando desgaste a todos os envolvidos. Um caso atual é a disputa entre os herdeiros da rede de Lojas Lojas Pernambucanas.

Através da holding familiar, a família passa a ter maior autonomia, sem ficar engessado àquilo que futuramente seria definido em uma ação de inventário. Além de uma redução de gastos de tempo e de dinheiro, com despesas processuais, honorários advocatícios, dentre outros. Para se ter uma ideia da morosidade do Judiciário, um processo leva em média 1 ano e 7 meses para ter uma sentença, sem contar a a no julgamento dos todos os recursos previstos.

De modo geral, a constituição da holding familiar proporcionará a continuidade do negócio do patriarca-instituidor, afastando as ingerências de parentes e protegendo o patrimônio dos herdeiros com a preservação dos bens perante os riscos naturais que são derivados das atividades e operações empresariais. Agora, entenda mais quais serão as incidências tributárias na formalização dessa empresa familiar.

Incidências Tributárias – Quais as vantagens?

Não é de hoje que o Governo Federal está de olho nas doações e heranças ‘polpudas’ dos contribuintes. A intenção é aumentar a tributação sobre o ‘patrimônio’ e ‘grandes fortunas’, considerando que a tributação sobre o ‘consumo’ já não tem mais espaço para elevação.

O planejamento sucessório por meio da formalização de uma holding familiar patrimonial eliminará parte expressiva da carga tributária que incide regularmente sobre os processos de inventário e partilha, tais como o ITCMD (Imposto Estadual de Transmissão Causa Mortis).

Além disso, a integralização de capital social da empresa a partir da transferência dos bens dos patriarcas poderá gerar a isenção do ITBI (Imposto sobre a Transmissão de Bens Imóveis), dependendo da receita preponderante a ser auferida pela nova holding.

Agora, a melhor parte: o ITCMD futuro que incidiria sobre os bens a serem partilhados, no inventário, não ocorrerá, já que os bens, afinal, já estarão na titularidade da empresa (cujos sócios são os herdeiros), e não mais dos ascendentes, entendeu?

Além da redução fiscal e da proteção patrimonial, a criação da holding poderá auxiliar em eventual projeto a ser traçado para uma reestruturação empresarial transformando as várias empresas de uma família em um só grupo econômico, pois a holding familiar constitui-se, também, em um eficaz instrumento para gerenciar questões de pessoais do instituidor relativamente à sua família, podendo equacionar conflitos e questões derivadas de casamentos, divórcios, separação de bens, comunhão de bens, autorização do cônjuge para venda de imóveis, procurações, disposições de última vontade, amparo a filhos eventualmente hipossuficientes em relação a seus irmãos, etc.

No âmbito societário, será possível evitar que sucessores não desejados pela família tenham acesso ao patrimônio do sucedido. A forma mais usual dá-se através da inclusão de uma cláusula contratual prevendo a indenização das respectivas quotas ou ações em condições mais favorecidas à sociedade familiar.

Pode-se, exemplificativamente, regular o direito de preferência entre os herdeiros na hipótese de vendas das quotas ou ações, barrar o ingresso de pessoas indesejadas, estabelecer uma forma de pagamento simplificada para pagamento dos haveres de sócios retirantes, dentre muitas outras possibilidades.

Para exemplificar tudo isso, vamos aos números!

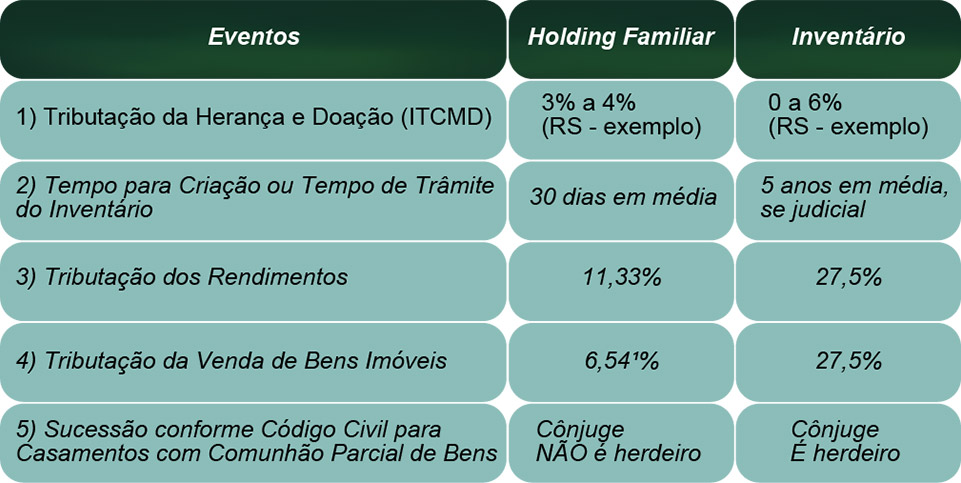

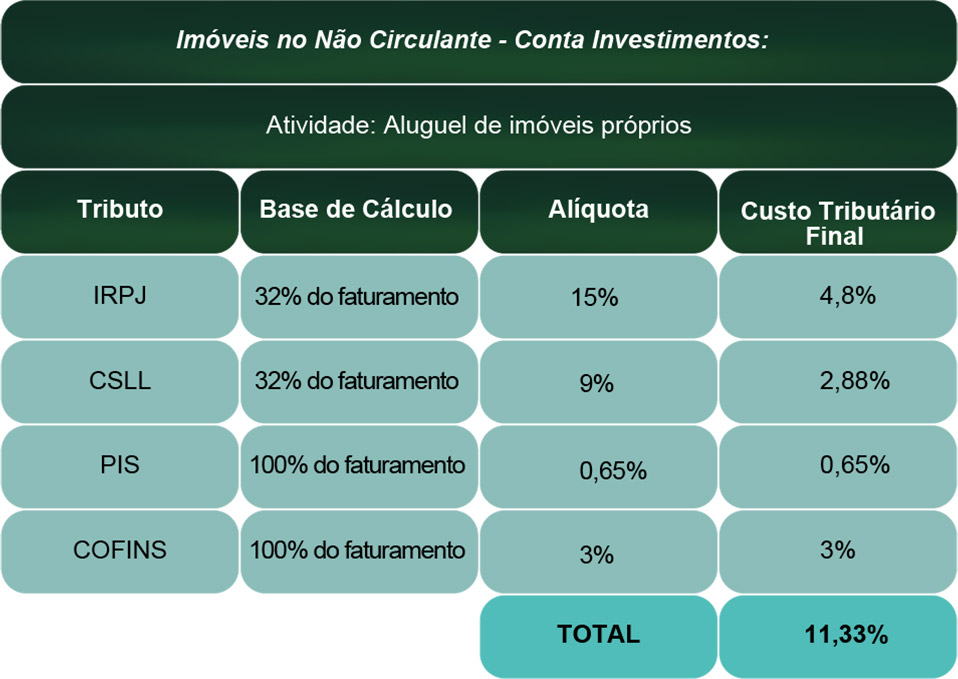

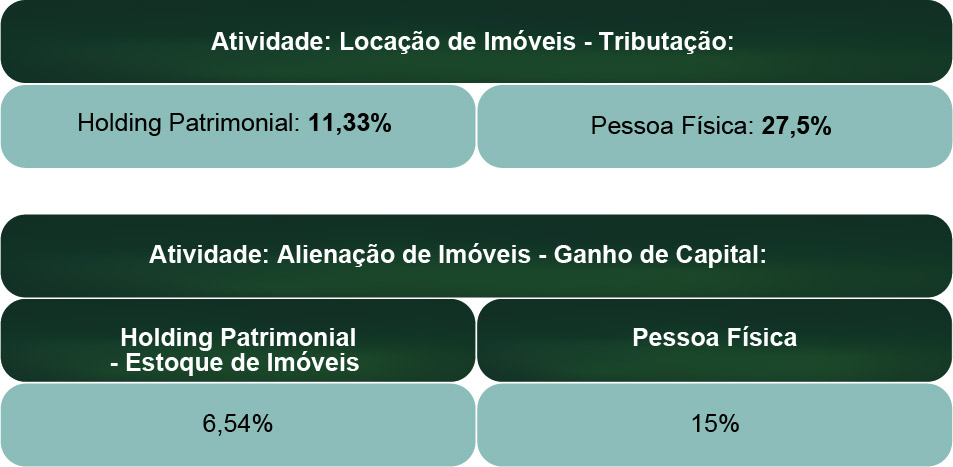

A partir de uma análise dos custos e benefícios para a constituição de uma holding familiar, e de modo a facilitar a visualização disto, propormos a análise das tabelas comparativas abaixo. Na primeira, compara-se as vantagens da holding familiar em relação ao inventário. Nas demais, apresenta-se tabelas que apontam as principais vantagens fiscais oriundas da estruturação de uma holding patrimonial familiar quando em comparação à carga tributária enfrentada por pessoa física:

Para resumir, ai vão os 5 motivos para a criação de uma Holding Familiar Patrimonial:

- 1) Aversão à demora de ações judiciais de inventário;

- 2) “Caos” nas decisões judiciais no âmbito do Direito Sucessório brasileiro: há entendimentos que colidem entre si a respeito de “quem” herda e “quanto” herda;

- 3) Altas custas judiciais a serem evitadas; que costumam variar entre 3 a 10% do valor do patrimônio inventariado (a tabela da OAB de São Paulo sugere 10%);

- 4) Conflitos entre os herdeiros e rupturas familiares a serem evitados;

- 5) Desejo de economia fiscal e de estruturação do mecanismo de planejamento patrimonial;

Agora, ATENÇÃO (!): a formação de uma holding familiar deve ser uma operação bem calculada e orientada por escritório de advocacia devidamente capacitado nas áreas de direito societário, direito tributário e direito de família e sucessões, a fim de bem planejar e elaborar os instrumentos necessários. Mais do que evitar litígios sucessórios, a holding pode servir à garantia da continuidade e desenvolvimento empresarial, especialmente no contexto de uma sucessão.

Se você gostou desse artigo, deixe o seu comentário abaixo, ou caso você tenha alguma sugestão de tema, mande para a gente.

Abraços,

Garrastazu Advogados.

Fique por dentro das nossas novidades.

Acompanhe nosso blog e nossas redes sociais.